Відсьогодні до настання граничного терміну подання декларації про доходи для громадян, які зобов’язані задекларувати доходи та осіб, які провадять незалежну професійну діяльність – 29 робочих днів

Нагадуємо про основні дати деклараційної кампанії – 2019:

| 11 лютого |

– граничний термін подання декларації для фізичних осіб – підприємців на загальній системі (протягом звітного року отримували дохід виключно від підприємницької діяльності на загальній системі; провадили незалежну професійну діяльність та одночасно здійснювали підприємницьку діяльність на загальній системі оподаткування; протягом звітного року отримали ще й інші доходи з джерел їх походження з України та іноземні доходи як громадяни (дохід від надання майна в лізинг, оренду (суборенду), житловий найм (піднайм); інвестиційний прибуток; дохід від успадкованого чи отриманого у дарунок майна і т.д.); протягом звітного року здійснили перехід зі спрощеної системи оподаткування на загальну та отримали дохід виключно від підприємницької діяльності) |

| 21 лютого |

– граничний термін сплати податкових зобов’язань з ПДФО та військового збору, зазначених у податковій декларації про майновий стан і доходи, поданої по строку 11.02.2019 |

| 2 травня | – граничний термін подання декларації для громадян, які зобов’язані декларувати доходи та самозайнятих осіб |

| 31 липня | – граничний термін сплати податкових зобов’язань з ПДФО та військового збору, зазначених у податковій декларації про майновий стан і доходи, поданої по строку 02.05.2019 |

| 31 грудня |

– граничний термін подання декларації для реалізації права громадян на податкову знижку за 2018 рік |

Звертаємо увагу на відповідальність за неподання декларації та несплату податкових зобов’язань та пропонуємо 7 питань – відповідей за темою з бази «ЗІР», категорії 103.28, 132.05, 132.06.

- За неподання або несвоєчасне подання декларації про майновий стан і доходи – штраф від 51 грн. до 136 грн.

Відповідно до ст. 164 прим. 1 Кодексу України про адміністративні неподання або несвоєчасне подання громадянами декларацій про доходи чи включення до декларацій перекручених даних, неведення обліку або неналежне ведення обліку доходів і витрат, для яких законами України встановлено обов’язкову форму обліку, – тягне за собою попередження або накладення штрафу у розмірі від трьох до восьми неоподатковуваних мінімумів доходів громадян (від 51 до 136 грн.). Ця відповідальність не розповсюджується на випадки добровільного подання декларації (в т.ч. при реалізації права на податкову знижку).

- За несвоєчасну сплату визначених у декларації податкових зобов’язань – штраф від 10% до 20% суми до сплати

За несплату узгодженої суми грошового зобов’язання з податку на доходи фізичних осіб за наслідками поданої річної декларації про майновий стан і доходи у строк до 1 серпня року, що настає за звітним, платник податків притягується до відповідальності у вигляді штрафу у таких розмірах:

- при затримці до 30 календарних днів включно, наступних за останнім днем строку сплати суми грошового зобов’язання, – у розмірі 10% погашеної суми податкового боргу;

- при затримці більше 30 календарних днів, наступних за останнім днем строку сплати суми грошового зобов’язання, – у розмірі 20% погашеної суми податкового боргу.

Крім того, після спливу 90 календарних днів, наступних за останнім днем граничного строку сплати податкового зобов’язання нараховується пеня.

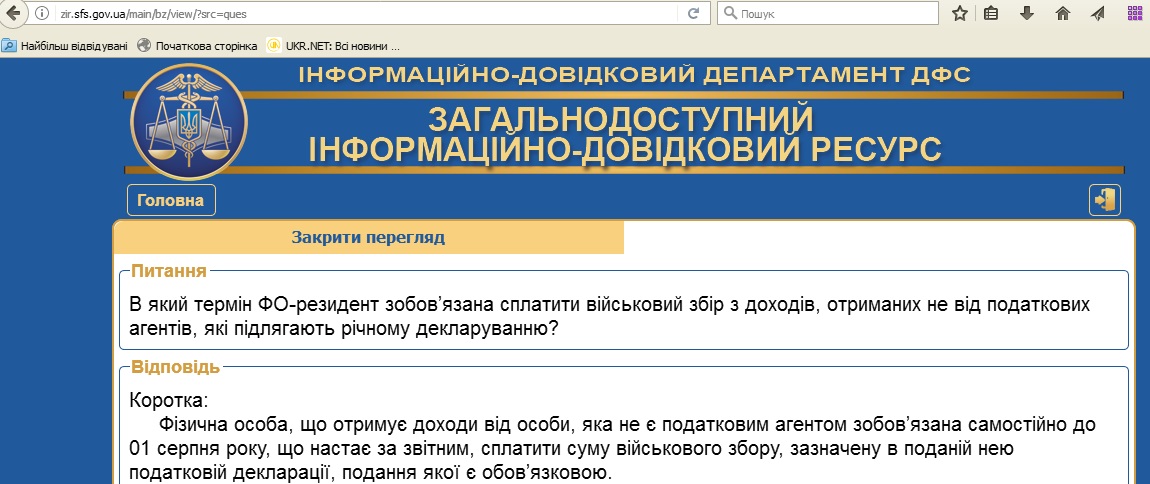

Фізична особа, що отримує доходи від особи, яка не є податковим агентом зобов’язана самостійно до 1 серпня року, що настає за звітним, сплатити суму військового збору, зазначену в поданій нею податковій декларації, подання якої є обов’язковою.

- За неведення декларантом Книги обліку доходів і витрат – штраф від 51 грн. до 136 грн.

Відповідно до п.п. «а» п. 176.1 ст. 176 розд. IV Податкового кодексу України платники зобов’язані вести облік доходів і витрат в обсягах, необхідних для визначення суми загального річного оподатковуваного доходу, у разі якщо такий платник податку зобов’язаний відповідно до розд. IV Кодексу подавати декларацію або має право на таке подання з метою повернення надміру сплачених податків, у тому числі при застосуванні права на податкову знижку.

Форма Книги обліку доходів і витрат для визначення суми загального річного оподатковуваного доходу та Порядок ведення обліку доходів і витрат для визначення суми загального річного оподатковуваного доходу, затверджені наказом Міністерства фінансів України від 23.06.2017 №591. Не ведення обліку або неналежне ведення обліку доходів і витрат, для яких законами України встановлено обов’язкову форму обліку, тягне за собою попередження або накладення штрафу у розмірі від трьох до восьми неоподатковуваних мінімумів доходів громадян (від 51 грн. до 136 грн.). Ті самі дії, вчинені особою, яку протягом року було піддано адміністративному стягненню за те ж порушення, тягнуть за собою накладення штрафу у розмірі від п’яти до восьми неоподатковуваних мінімумів доходів громадян.

- ДФС може нарахувати особі податкові зобов’язання за даними ф. 1ДФ

У разі неподання платником податків в установлений термін податкової декларації про майновий стан і доходи (якщо таке подання є обов’язковим), ДФС на підставі наявної податкової інформації за результатами документальної позапланової перевірки має право самостійно визначити суму грошових зобов’язань платника податку. При цьому, у відповідності до п. 123.1 ст. 123 Податкового кодексу України до платника податків застосовується фінансова відповідальність (штраф у розмірі 25% або 50% суми донарахованого податкового зобов’язання) та до ст.164 прим.1 Кодексу України про адміністративні правопорушення – адміністративна відповідальність.

- ДФС може нарахувати особі зобов’язання з військового збору, якщо особа не сплатила збір до нотаріального оформлення договору купівлі-продажу нерухомого (рухомого) майна та не задекларувала доходи

У разі несплати фізичною особою військового збору до нотаріального оформлення продажу нерухомого (рухомого) майна, вона зобов’язана відобразити дохід від продажу майна в податковій декларації та сплатити, зазначену в ній суму податкового зобов’язання. Якщо фізична особа відобразить дохід в декларації та сплатить, зазначену в декларації, суму податкового зобов’язання, то відповідальність до неї застосовуватись не буде. Водночас у разі не подання в установлений законом строк податкової декларації ДФС має право проводити документальні позапланові перевірки і зобов’язаний самостійно визначити суму грошових зобов’язань, якщо, зокрема платник податків не подає в установлені строки податкову декларацію. У разі якщо ДФС самостійно визначає суму податкового зобов’язання платника податків, то це тягне за собою накладення на платника податків штрафу в розмірі 25% суми визначеного податкового зобов’язання. Крім того, неподання або несвоєчасне подання громадянами декларацій про доходи, – тягне за собою попередження або накладення штрафу у розмірі від трьох до восьми неоподатковуваних мінімумів доходів громадян.