У зв’язку зі зверненнями платників наводимо відповіді з сервісу «Загальнодоступний інформаційно-довідковий ресурс» на запитання про відповідальність за несвоєчасну сплату єдиного внеску. Адреса розміщення ресурсу: http://zir.sfs.gov.ua/

1) За несвоєчасно перерахований ЄСВ з вини банку санкції до платника не застосовуються: питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 301.09 набрати «Які дії СГ у випадку несвоєчасного перерахування (неперерахування) ЄВ з вини банку та чи застосовує контролюючий орган до СГ у даному випадку штрафні санкції?»)

Згідно п.129.7. ст.129 Податкового кодексу України не вважається порушенням строку перерахування податків, зборів, платежів з вини банку порушення, вчинене внаслідок регулювання Національним банком України економічних нормативів такого банку, що призводить до нестачі вільного залишку коштів на такому кореспондентському рахунку. Якщо у майбутньому банк або його правонаступники відновлюють платоспроможність, відлік строку зарахування податків, зборів, платежів розпочинається з моменту такого відновлення. Таким чином, ДПС не застосовує до суб’єкта господарювання штрафні санкції у випадку несвоєчасного перерахування (неперерахування) ЄСВ з вини банку. Платник повинен надати до органу ДПС заяву з копіями платіжних документів, що засвідчують факт подання їх до установи банку

2) Звіт з ЄСВ, поданий не за встановленою формою вважається не поданим та платник внеску притягується до відповідальності: питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 301.09 набрати «Яка відповідальність застосовується до ФОП, яка протягом року своєчасно сплачувала ЄВ, але подала річний звіт не за встановленою формою?»)

Форми та строки подання звітності з єдиного внеску передбачено Порядком формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов’язкове державне соціальне страхування, затвердженого наказом Міністерства фінансів України від 14.04.2015 №435. Звіт щодо сум нарахованого єдиного внеску на загальнообов’язкове державне соціальне страхування, поданий не за встановленою формою, вважається неподаним. До фізичної особи – підприємця, яка протягом року своєчасно сплачувала єдиний внесок, але подала річний звіт не за встановленою формою, застосовується відповідальність у вигляді штрафу в розмірі 170 грн., а повторно протягом року – 1020 грн. Також, за подання не за встановленою формою звіту застосовується адміністративна відповідальність

3) ФОП – пенсіонер, який помилково визначив у звіті з ЄСВ зобов’язання та бажає скасувати звіт, зобов’язаний сплатити визначене зобов’язання, а у разі його несплати – понесе відповідальність: питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 301.09 набрати «Чи застосовується відповідальність до ФОП – пенсіонера за віком або особи з інвалідністю, яка помилково у додатку 5 до звіту щодо сум нарахованого ЄВ визначила зобов’язання та бажає скасувати подану звітність?»)

У разі самостійного визначення бази нарахування єдиного внеску фізичні особи – підприємці, в тому числі ті, які обрали спрощену систему оподаткування, які отримують пенсію за віком або є особами з інвалідністю, або досягли віку, встановленого ст. 26 Закону України «Про загальнообов’язкове державне пенсійне страхування», та отримують відповідно до закону пенсію або соціальну допомогу, формують та подають до ДПС Звіт з ЄСВ самі за себе один раз на рік до 10 лютого року, що настає за звітним періодом. Відповідно до п. 16 розд. II Порядку №435 відповідальним за правильність та достовірність заповнення Звіту є страхувальник. Отже, суми самостійного визначення бази нарахування єдиного внеску фізичними особами – підприємцями, у тому числі тими, які обрали спрощену систему оподаткування, і є пенсіонерами за віком або особами з інвалідністю, підлягають сплаті на загальних підставах та не підлягають скасуванню. У разі несвоєчасної сплати самостійно визначеного зобов’язання такі особи несуть відповідальність відповідно до ст. 25 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування».

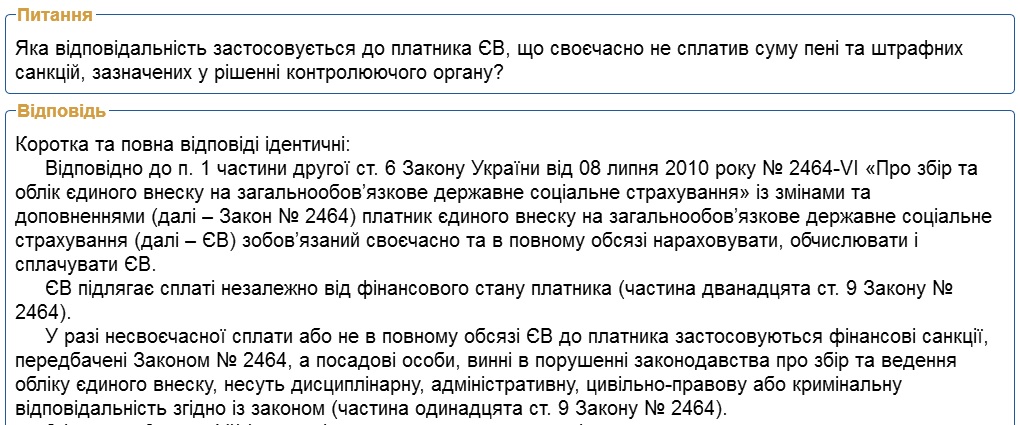

4) У разі несвоєчасної сплати платником ЄСВ штрафу та пені ДПС застосовує заходи із стягнення недоїмки: питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 301.09 набрати «Яка відповідальність застосовується до платника ЄВ, що своєчасно не сплатив суму пені та штрафних санкцій, зазначених у рішенні контролюючого органу?»)

Нормами чинного законодавства відповідальності за несплату штрафної санкції та пені не передбачено.

Однак, відповідно до частини п’ятнадцятої ст. 25 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» та пп. 10 та 11 розд. VІІ Інструкції Інструкції про порядок нарахування і сплати єдиного внеску на загальнообов’язкове державне соціальне страхування №449 рішення контролюючого органу про нарахування пені та/або застосування штрафів є виконавчим документом. У разі якщо платник єдиного внеску чи банк отримали рішення про нарахування пені та/або застосування штрафів і не сплатили зазначені в них суми протягом десяти календарних днів, а також не оскаржили це рішення чи не повідомили у цей строк ДПС про його оскарження, таке рішення передається для виконання органу державної виконавчої служби або до органів Казначейства.

Суми штрафів та нарахованої пені, застосованих за порушення порядку та строків нарахування, обчислення і сплати ЄСВ, стягуються в тому самому порядку, що і суми недоїмки із сплати ЄСВ. Суми штрафів та нарахованої пені включаються до вимоги про сплату боргу (недоїмки), якщо їх застосування пов’язано з виникненням та сплатою недоїмки (п. 12 розд. VІІ Інструкції №449). У разі якщо платник єдиного внеску протягом десяти календарних днів з дня надходження вимоги не сплатив зазначені у вимозі суми недоїмки та штрафів разом з нарахованою пенею, не узгодив вимогу з ДПС, не оскаржив вимогу в судовому порядку або не сплатив узгоджену суму недоїмки протягом десяти календарних днів з дня надходження узгодженої вимоги, податкова служба надсилає вимогу державній виконавчій службі про сплату недоїмки. Крім того, у таких випадках ДПС має право звернутися до суду з позовом про стягнення недоїмки.

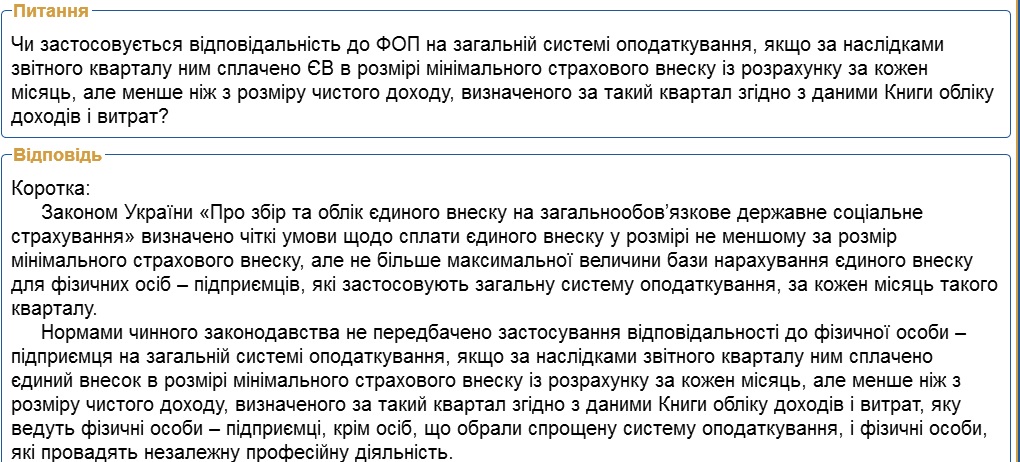

5) ФОП на загальній системі оподаткування зобов’язаний сплачувати ЄСВ у розмірі не меншому за розмір мінімального страхового внеску на місяць: питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 301.09 набрати «Чи застосовується відповідальність до ФОП на загальній системі оподаткування, якщо за наслідками звітного кварталу ним сплачено ЄВ в розмірі мінімального страхового внеску із розрахунку за кожен місяць, але менше ніж з розміру чистого доходу, визначеного за такий квартал згідно з даними Книги обліку доходів і витрат?»)

Відповідно до п. 2 частини першої ст. 7 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» для фізичних осіб – підприємців, які застосовують загальну систему оподаткування, базою нарахування єдиного внеску на загальнообов’язкове державне соціальне страхування є сума доходу (прибутку), отриманого від їх діяльності, що підлягає обкладенню податком на доходи фізичних осіб. При цьому сума ЄСВ не може бути меншою за розмір мінімального страхового внеску на місяць. У разі якщо такий платник не отримав дохід (прибуток) у звітному кварталі або окремому місяці звітного кварталу, він зобов’язаний визначити базу нарахування, але не більше максимальної величини бази нарахування ЄСВ, встановленої наведеним Законом. При цьому сума ЄСВ не може бути меншою за розмір мінімального страхового внеску.

Зазначена категорія платників зобов’язана сплачувати єдиний внесок, нарахований за календарний квартал, до 20 числа місяця, що настає за кварталом, за який сплачується ЄСВ. Суми внеску, сплачені протягом року (до 20 квітня, до 20 липня і до 20 жовтня звітного року, та до 20 січня року, наступного за звітним роком) враховуються фізичними особами – підприємцями на загальній системі оподаткування при остаточному розрахунку, який здійснюється ними за календарний рік до 10 лютого наступного року, згідно з даними, зазначеними у Податковій декларації про майновий стан і доходи, що формується на підставі даних Книги обліку доходів та витрат. Отже, Законом «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» визначено чіткі умови щодо сплати ЄСВ у розмірі не меншому за розмір мінімального страхового внеску, але не більше максимальної величини бази нарахування ЄСВ для фізичної особи – підприємця на загальній системі оподаткування за кожен місяць відповідного кварталу. Нормами чинного законодавства не передбачено застосування відповідальності до фізичної особи – підприємця на загальній системі оподаткування, якщо за наслідками звітного кварталу ним сплачено ЄСВ в розмірі мінімального страхового внеску із розрахунку за кожен місяць, але менше ніж з розміру чистого доходу, визначеного за такий квартал згідно з даними Книги.