У зв’язку із численними запитаннями фізичних осіб – підприємців – платників єдиного податку наводимо актуальні питання – відповіді з бази «ЗІР», категорії 109.01, 109.02, 109.03, 109.15, 109.21 щодо проведення розрахункових операцій та застосування РРО.

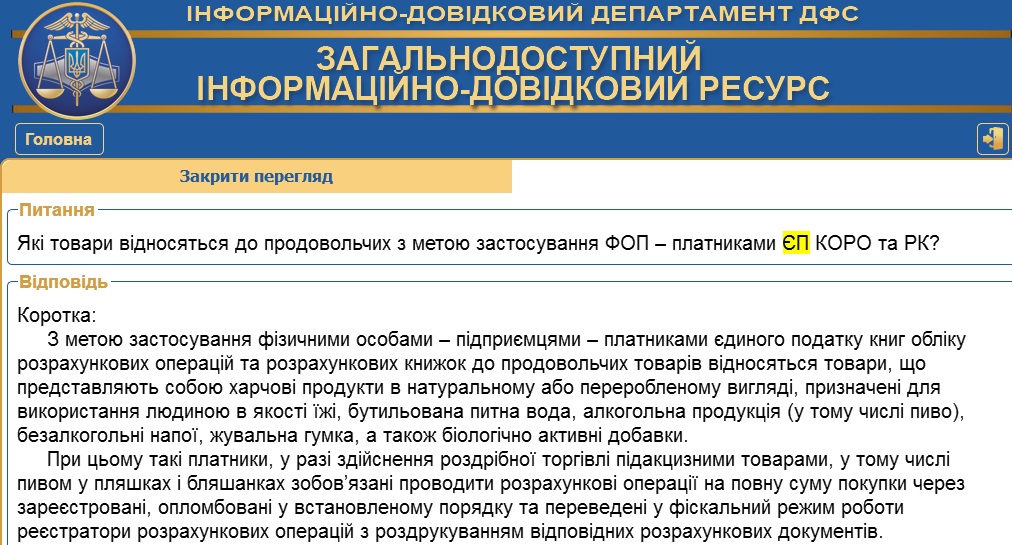

- Чому не можна продавати пиво, яке відноситься до продовольчих товарів з застосуванням КОРО? (питання – відповідь із «ЗІР», категорія 109.01)

З метою застосування фізичними особами – підприємцями – платниками єдиного податку книг обліку розрахункових операцій та розрахункових книжок до продовольчих товарів відносяться товари, що представляють собою харчові продукти в натуральному або переробленому вигляді, призначені для використання людиною в якості їжі, бутильована питна вода, алкогольна продукція (у тому числі пиво), безалкогольні напої, жувальна гумка, а також біологічно активні добавки. При цьому такі платники, у разі здійснення роздрібної торгівлі підакцизними товарами, у тому числі пивом у пляшках і бляшанках зобов’язані проводити розрахункові операції на повну суму покупки через зареєстровані, опломбовані у встановленому порядку та переведені у фіскальний режим роботи реєстратори розрахункових операцій з роздрукуванням відповідних розрахункових документів.

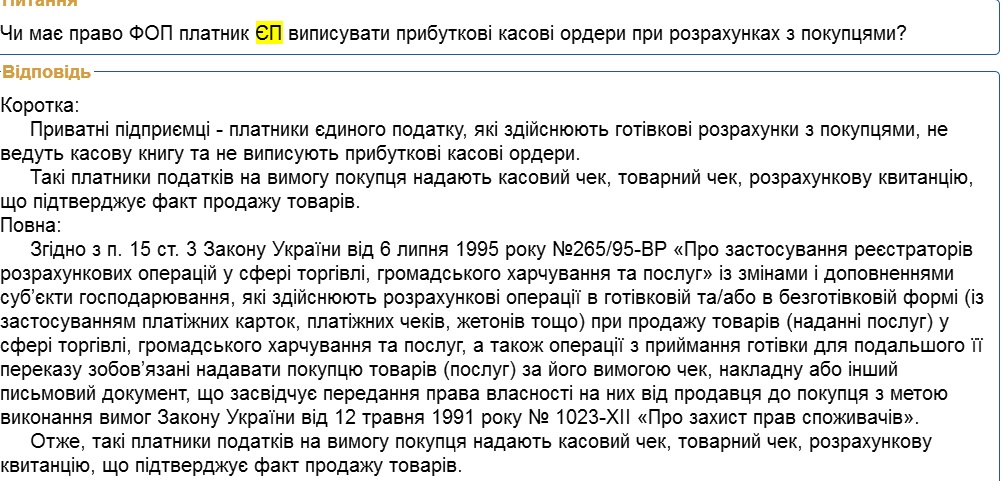

- Чи має право ФОП – платник єдиного податку виписувати прибуткові касові ордери при розрахунках з покупцями? (питання – відповідь із «ЗІР», категорія 109.15)

Приватні підприємці – платники єдиного податку, які здійснюють готівкові розрахунки з покупцями, не ведуть касову книгу та не виписують прибуткові касові ордери. Згідно з п. 15 ст. 3 Закону України «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» із змінами і доповненнями суб’єкти господарювання, які здійснюють розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням платіжних карток, платіжних чеків, жетонів тощо) при продажу товарів (наданні послуг) у сфері торгівлі, громадського харчування та послуг, а також операції з приймання готівки для подальшого її переказу зобов’язані надавати покупцю товарів (послуг) за його вимогою чек, накладну або інший письмовий документ, що засвідчує передання права власності на них від продавця до покупця з метою виконання вимог Закону України «Про захист прав споживачів». Отже, такі платники податків на вимогу покупця надають касовий чек, товарний чек, розрахункову квитанцію, що підтверджує факт продажу товарів.

- Чи застосовується до ФОП – платників єдиного податку, які не використовують РРО, відповідальність, передбачена Указом Президента України «Про застосування штрафних санкцій за порушення норм з регулювання обігу готівки», за неоприбуткування готівки в книзі обліку? (питання – відповідь із «ЗІР», категорія 109.21)

Фізичні особи – підприємці – платники єдиного податку повинні забезпечити щоденне за підсумками робочого дня у хронологічному порядку відображення отриманих доходів, у тому числі у готівковій формі, в книзі обліку доходів (книзі обліку доходів і витрат). Порушення зазначеної вимоги вважається неоприбуткуванням (неповним та/або несвоєчасним) оприбуткуванням готівки за що передбачена відповідальність у п’ятикратному розмірі несвоєчасно оприбуткованої суми відповідно до норм Указу Президента України «Про застосування штрафних санкцій за порушення норм з регулювання обігу готівки».

- Чи мають право не застосовувати РРО ФОП – платники єдиного податку другої – четвертої груп, які до припинення підприємницької діяльності (переходу на сплату інших податків та зборів) перевищили обсяг доходу 1 млн.грн., а потім повторно зареєструвались платниками єдиного податку? (питання – відповідь із «ЗІР», категорія 109.02)

З метою визначення необхідності застосування реєстраторів розрахункових операцій фізичні особи – підприємці – платники єдиного податку другої – четвертої груп, які здійснюють розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням платіжних карток, чеків, жетонів тощо) при продажу товарів (послуг), повинні самостійно встановити перевищення обсягу доходу понад 1000000 гривень. При цьому, якщо вони перевищили встановлений обсяг доходу, потім припинили підприємницьку діяльність або перейшли на сплату інших податків та зборів, а згодом повторно зареєструвались платниками єдиного податку, такі особи зобов’язані застосувати РРО у всіх наступних податкових періодах протягом їх реєстрації незалежно від подальших змін обсягів доходу.

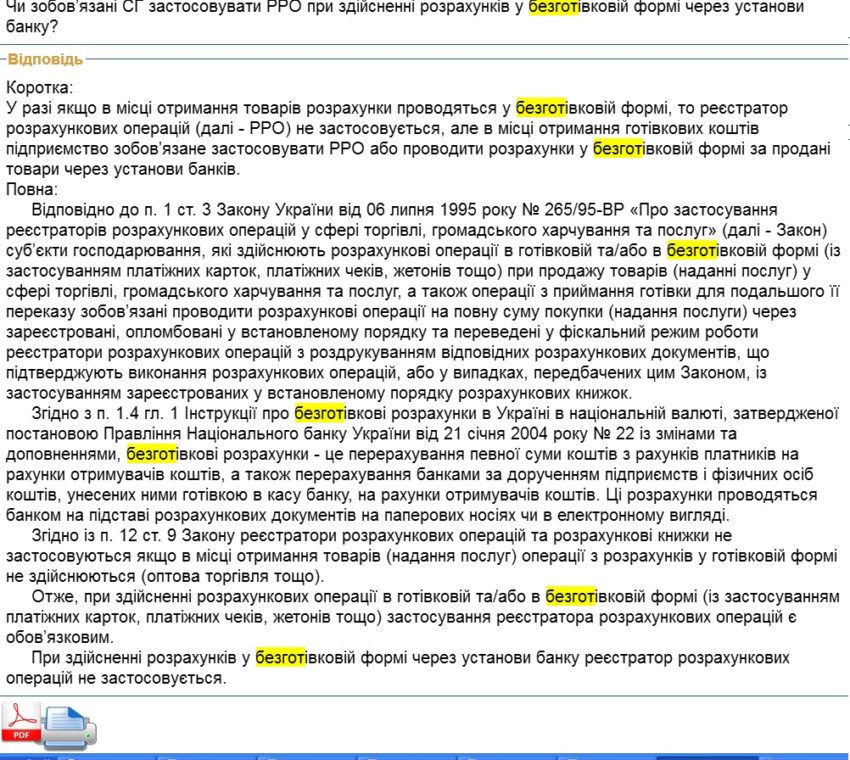

- Чи зобов’язані суб’єкти господарювання застосовувати РРО при здійсненні розрахунків у безготівковій формі через установи банку?

Обов’язковість застосування РРО поширюється на суб’єктів господарювання, які здійснюють розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням платіжних карток, платіжних чеків, жетонів тощо) при продажу товарів (наданні послуг) у сфері торгівлі, громадського харчування та послуг, а також операції з приймання готівки для подальшого її переказу – Закон України «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг»: goo.gl/pkv7Mx

Безготівкові розрахунки – це перерахування певної суми коштів з рахунків платників на рахунки отримувачів коштів, а також перерахування банками за дорученням підприємств і фізичних осіб коштів, унесених ними готівкою в касу банку, на рахунки отримувачів коштів (п. 1.4 гл. 1 Інструкції про безготівкові розрахунки в Україні в національній валюті, затвердженої постановою Правління Національного банку України від 21 січня 2004 року №22: goo.gl/wZbMmz). Ці розрахунки проводяться банком на підставі розрахункових документів на паперових носіях чи в електронному вигляді. При здійсненні розрахунків у безготівковій формі через установи банку реєстратор розрахункових операцій не застосовується. При здійсненні розрахункових операції із застосуванням платіжних карток, платіжних чеків, жетонів тощо застосування реєстратора розрахункових операцій є обов’язковим. Відповідь з бази «ЗІР», категорія 109.03: